por Asesores Patrimoniales | Jul 22, 2015 | Afore, Pension

El Economista

Pensar en la jubilación puede ser gratificante si imaginamos alcanzar todas nuestras metas, pero también puede que la incertidumbre nos agobie al hacernos preguntas como: ¿De qué viviré? ¿Tendré que trabajar? No importa si usted es un joven que comienza su vida laboral o una persona mayor que lleva trabajando muchos años. Nunca es tarde o temprano para planear su futuro. Para ello, ahora tiene una opción en el sistema de ahorro para el retiro, cotice o no en el IMSS o ISSSTE.

Ahorro para el retiro

Por ley, los trabajadores afiliados al IMSS y al ISSSTE tienen una cuenta individual en una administradora de fondos para el retiro (afore) la cual está obligada a administrar el dinero de las pensiones, así como generar mayor ahorro al trabajador.

Sin embargo, los empleados que no coticen en ninguna de estas instituciones también pueden elegir una afore y abrir una cuenta individual para ir guardando dinero. La mayoría de las afores no establecen topes mínimos ni máximos y es mejor algo que nada ahorrado.

Según datos de la Comisión Nacional del Sistema de Ahorro para el Retiro (Consar), la mayoría de los trabajadores afiliados a una institución no eligen una afore, por lo que la comisión las asigna de manera automática. “Escoger una afore es una decisión muy importante porque el monto que tengamos ahorrado va a significar un nivel de vida al momento del retiro”, finalizó la vocera de la CONSAR.

Elementos a considerar para elegir

Comisiones. Son las cuotas que le cobran las afores por el servicio de administrar e invertir sus ahorros para el retiro. Rendimientos. Son los intereses que producen sus ahorros al ser administrados e invertidos.

Servicios. Aunque no impactan en la pensión futura, es esencial elegir la administradora que ofrezca más y mejores servicios para su comodidad, tales como atención telefónica, sucursales cercanas o consultas por Internet, etcétera.

por Asesores Patrimoniales | May 11, 2015 | Afore, Blog de Asesores Patrimoniales, Pension, Vivienda |

NSS

El numero de seguridad social (que antes conocíamos como el numero de afiliación), es la llave con la cuenta el trabajador para que el IMSS y el Infonavit acceden a su expediente personal. Este número es personal, intransferible y el trabajador debe contar con un sólo número de seguridad social.

Con este NSS, el trabajador puede realizar a su vez una infinidad de trámites ante los organismos de seguridad social arriba mencionados: Obtiene atención médica, sirve para conocer el monto de las semanas cotizadas acumuladas en su cuenta para determinar, si cumple con los requisitos mínimos para disfrutar de pensiones o subsidios en dinero. Con el NSS puede iniciar los trámites para obtener un crédito de vivienda ante Infonavit.

El NSS consta de once dígitos y si lo desglosamos encontramos que por ejemplo:

01-79-61-9999-9

01 = Corresponden a la subdelegación en que el trabajador fue inscrito por primera vez.

79 = Es el año en que el trabajador fue inscrito por primera vez ante el Imss.

61 = Es el año de nacimiento del trabajador.

9999 = Es un número consecutivo de control de la oficina de afiliación en la cual fue inscrito por primera vez el trabajador.

9 = Digito verificador.

Es común que encontremos discrepancias en el año de nacimiento del trabajador, ya que al revisar su acta de nacimiento encontramos que el trabajador es un año más joven. Desafortunadamente, muchos patrones incurren en manifestar un año de nacimiento irreal de sus jóvenes trabajadores que llegaran a contratar y tarde o temprano les acarrearan algún problema al querer realizar un trámite porque no coincidir el año de nacimiento registrado con el acta de nacimiento de este trabajador.

INTEGRACIÓN

En muchas ocasiones te has preguntado cómo se determina el número del Seguro Social -NSS-, y la relación que guarda con problemas de homonimia, que ha originado que gente trabajadora pierda sus aportaciones al ser asignadas a otra con igual nombre, o bien, enfrenten un laberinto de aclaraciones que le ocupan meses de trámites burocráticos.

En esta ocasión te damos datos de cómo se calcula el DV para que brindes a tus clientes una mejor asesoría y para ello es necesario conocer al 100% como se integra ese tan citado dato, bueno para eso vamos a hacer un ejercicio tomando en cuenta datos «reales», desglosando para ello las partes de cómo se constituyen los 11 dígitos, de los cuales los 10 primeros son nuestro número de registro y el onceavo forma un dígito verificador para comprobar la integración del propio NSS.

Ejemplo:

92988084494

En primera instancia, tenemos que dividir en 3 primeros pares de dígitos y luego una cifra que se conforma de 4 dígitos, y para concluir un dígito verificador –DV- mencionado. Por lo que guarda la estructura siguiente:

Tenemos el NSS: 92-98-80-8449-4

Y para terminar necesitamos desmenuzar por completo este dato quedando así

92– número de la oficina administrativa o subdelegación del IMSS en que se inscribió por primera vez el trabajador;

98.- año en que se inscribió por primera vez ante el IMSS e Infonavit el trabajador;

80– año de nacimiento del trabajador;

8449.- número consecutivo asignado por la oficina administrativa o subdelegación del IMSS de inscripción; (algo parecido al uso de los consecutivos de facturas fiscales)

4.- dígito verificador DV asignado por el IMSS.

Resta conocer el cálculo del DV también tiene sus «detalles» ya que para su obtención el propio IMSS implementó la siguiente mecánica:

Tenemos el NSS: 9-2-9-8-8-0-8-4-4-9

Le multiplicamos a cada número del NSS: 1-2-1-2-1-2-1-2-1-2

Resultado: 9-4-9-16-8-0-8-8-4-18

Se determina una serie de 10 dígitos, sumando los de doble dígito (16 es 7): 9 4 9 7 8 0 8 8 4 9

Y hacemos la sumatoria global de estos: (9+4+9+7+8+0+8+8+4+9)=66

Y cuanto nos falta para la sig decena= 70-66=4

Y obtenemos el Digito Verificador= 4

por Asesores Patrimoniales | Abr 20, 2015 | Blog de Asesores Patrimoniales, Pension

El financiero/Opinión.

C.P.C. Javier Juárez Ocotencatl Presidente de la Comisión Representativa de Seguridad Social del IMCP.

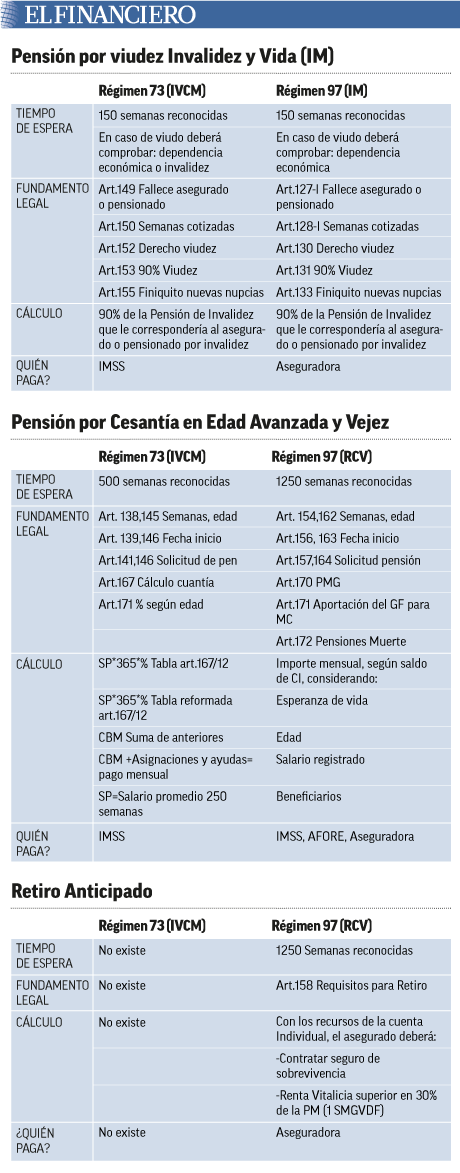

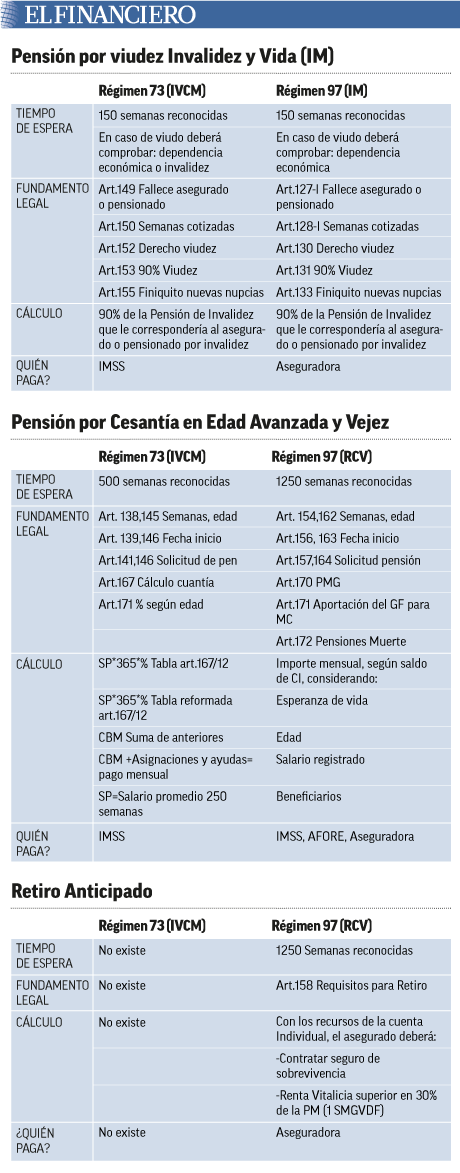

Todo trabajador que cotiza ante el Seguro Social, tendrá derecho a obtener una pensión, pero deberá cumplir ciertos requisitos. El sistema de pensiones de México ha evolucionado y aún está vigente el de 1973 y el actual que rige a partir del primero de julio de 1997.

El sistema de 1973 está vigente, ya que cuando entró en vigor la ley del Seguro Social de 1997 aún no se habían pensionado todos los trabajadores por ese régimen; por lo tanto, los trabajadores tienen la opción de escoger cualquier de los dos regímenes: el de 1973 o el de 1997. Para el régimen de 1973 únicamente se contempla el Seguro de Cesantía en Edad Avanzada y Vejez, el cual está ya agotado, pues puso al borde de la crisis financiera al Seguro Social, por eso se creó un sistema de pensiones más acorde con la realidad.

El sistema de pensiones en México constituye una respuesta a la crisis financiera antes mencionada. El nuevo sistema de pensiones entró en vigor el primero de julio de 1997, por lo que al mes de julio de 2014 se cumplirían diecisiete años, y como el tiempo de espera de los trabajadores que estarían bajo este régimen es de 25 años, aún quedan ocho años para que algún trabajador se pueda pensionar bajo este régimen.

Los trabajadores que se están pensionando son por la ley de 1973, lo cual implica que el Seguro de retiro se le tiene que devolver, íntegramente, al momento de recibir la pensión respectiva, ya que no está contemplado en el cálculo de la pensión.

Por lo tanto, a continuación se hace un comparativo de los dos sistemas de pensiones vigentes:

Por lo tanto, la Comisión Representativa de Seguridad Social del Instituto Mexicano de Contadores Públicos, efectúa la divulgación de estos temas en los Colegios Federados de toda la República Mexicana.

por Asesores Patrimoniales | Mar 24, 2015 | Afore, Fondos de inversión, Noticias, Pension, Vivienda

¿Cómo administrar su dinero?

A medida que revisa su presupuesto y su patrimonio neto, es posible que decida ahorrar más dinero.

Ahorrar a veces parece difícil, pero puede hacerse si se tiene un plan. Muchas personas no tienen un plan de ahorro formal, y sin uno, las posibilidades de ahorrar suficiente dinero para cumplir las metas financieras a largo plazo o lograr la seguridad financiera son muy pocas.

En lugar de esperar hasta que tenga dinero «extra» para ahorrar, cree un plan de ahorro. El tener un presupuesto le ayudará a generar el dinero para ahorrar.

Al fijarse metas de gastos, la mayoría de las personas descubren que pueden ahorrar regularmente más de lo que creen.

Al principio, la cantidad que se ahorra es menos importante que el hecho de ahorrar regularmente.

Si la cantidad que decide ahorrar cada semana o cada mes es vista como una obligación, como un pago de una deuda, la idea de «pagarse primero» puede volverse un compromiso serio.

Empiece con una cantidad que esté seguro que puede ahorrar, para que desarrolle un sentido del logro en lugar de la frustración.

CONSEJOS PARA AHORRAR

*Diferencie entre antojos y necesidades. Las necesidades son artículos que son necesarios para su sostenimiento tales como un techo, alimentos, ropa, y transporte. Los antojos son cosas que lo hacen destacar, o que posiblemente mejoran nuestra vida familiar. Los zapatos son una necesidad, pero zapatos nuevos todos los meses son un antojo.

*Fíjese metas de ahorros realistas, alcanzables. Los expertos sugieren que ahorre un 10 por ciento de sus ingresos. Es una buena meta, pero no se rinda si no es capaz de ahorrar tanto. Establecer el hábito del ahorro y ahorrar de manera consistente es mejor que ahorrar una suma grande sólo una vez. Empiece con una cantidad que usted sabe que puede ahorrar de manera consistente.

*Establezca una cuenta de ahorros separada usando el depósito automático. Si mezcla sus ahorros con su cuenta corriente regular, con seguridad sacará dinero de sus ahorros y nunca volverá a reponerlos. Si es posible, haga que su empleador o el empleador de su cónyuge deduzca una cantidad fija de su sueldo en cada período de pago y deposítelo automáticamente en su cuenta de ahorros.

*Reduzca la dependencia en la deuda. Disminuir la deuda es una manera eficaz de liberar más dinero para ahorrar. Cuando usted disminuya la dependencia en la deuda, probablemente comenzará a comprar menos, y su deuda total empezará a hacerse más pequeña.

*Ponga por escrito sus metas de ahorro. Esto puede tener un poderoso impacto en cambiar su conducta. Hace que sus metas sean más reales y concretas. Apunte sus METAS a corto, mediano y largo plazo, junto con la cantidad de tiempo que tiene proyectado para lograrlas. Asegúrese que las metas sean realizables y realistas, y revíselas con regularidad.

*Desarrolle un presupuesto que incluya ahorros. Incluya ahorros mensuales en su presupuesto. Si no presupuesta sus ahorros, probablemente no ahorrará. Establezca ahorros para emergencias así como para metas a corto y largo plazo.

Para manejar su dinero sabiamente, fíjese metas financieras y establezca un plan de presupuesto que le ayude a alcanzarlas.

Las metas financieras son simplemente declaraciones sobre cosas que usted desearía lograr. Por ejemplo, usted puede tener la meta de establecer un fondo de ahorros de emergencia de $2,000 para finales del año.

¿Cuáles son sus metas financieras personales? Si tuviera $2,000, ¿Qué haría con ese dinero? ¿Lo invertiría en su negocio? ¿Compraría un automóvil?

Usted podrá lograr las metas financieras que se proponga si maneja sus finanzas en forma eficiente y si ahorra algo de dinero regularmente. La clave es fijarse METAS, que sean Mejorables, Específicas, Tangibles, Alcanzables y Superables.

- Mejorables. El poder determinar su progreso lo anima a seguir adelante y a alcanzar su meta.

Declaración General de la Meta: «Voy a aumentar mi meta de ahorro cada año».

Declaración Mejorable de la Meta: «Cada año voy a ahorrar 10 por ciento más que el año anterior»

- Específicas. Indique exactamente lo que quiere lograr, cómo lo va a hacer, y cuándo quiere lograrlo.

Declaración General de la Meta: «Quiero mejorar mis finanzas».

Declaración Específica de la Meta: «Quiero pagar mi factura médica en 8 meses negociando un plan de pago con mi doctor».

- Tangibles. Una meta debe poder medirse para que se sepa cuándo se ha logrado.

Declaración General de la Meta: «Voy a pagar la mayor parte de mi deuda de tarjeta de crédito lo más pronto posible».

Declaración Tangible de la Meta: «En los próximos seis meses, voy a pagar tres de mis cinco facturas de tarjeta de crédito en su totalidad».

- Alcanzables. ¿Es la meta realista para usted? No ignore sus limitaciones. Sus metas deben ser tareas que se pueden lograr de manera razonable.

- Declaración General de la Meta: «Manejando bien mi dinero el próximo año seré millonario».

Declaración Alcanzable de la Meta: «Manejando bien mi dinero el próximo año no tendré deudas, y tendré un fondo de emergencia correspondiente a tres meses de gastos».

- Superables. Independiente de sus capacidades, asegúrese de que es capaz de cumplir con esta meta sin perjudicar el resto de sus obligaciones.

Declaración General de la Meta: «Voy a ahorrar».

Declaración Superable de la Meta: «Voy a ahorrar $1,000 en un año apartando $3 cada día, siempre que esto no interfiera con la educación de mis hijos».

por Asesores Patrimoniales | Mar 17, 2015 | Noticias, Pension

Elizabeth Albarrán

El Financiero

La reforma a la Ley del Seguro Social mermó el mercado.

Cada año el seguro de pensiones ha disminuido su participación en el mercado, mientras en el 2000 representaba 13% del sector asegurador, al cierre del 2014 se ubicó en 5.8%, es decir se redujo 7.2 puntos porcentuales de acuerdo con información de la Comisión Nacional de Seguros y Fianzas.

Leticia Armenta, economista del Tecnológico de Monterrey (ITESM), mencionó que esta disminución se deriva de la reforma a la Ley del Seguro Social de 1997, pues las administradoras de fondos para el retiro (afores) se encargaron de administrar los ahorros de las pensiones de los trabajadores, quitando campo a las aseguradoras.

“Definitivamente se percibió un efecto cuando se aprobó la ley del IMSS en ese año. La entrada de las afores influyó sobre los seguros de pensiones. El hecho de que un trabajador pueda cambiarse de una afore a otra hizo menos atractivo el seguro”, estipuló.

Actualmente, existen nueve compañías que ofrecen seguros de pensiones como Sura, MetLife, HSBC, Principal, Inbursa, GNP, Banamex, Bancomer y Banorte. De éstas, siete cuentan con el servicio de afore.

Otro factor que está limitando el crecimiento de los seguros de pensiones es que no existen suficientes beneficios fiscales para los contribuyentes que ahorran para el retiro, expuso la especialista.

Recordó que con la reforma fiscal se limitaron las deducciones en impuestos sobre el ahorro voluntario para el retiro, pues sólo se puede deducir hasta 10% del salario con un tope de cinco salarios mínimos anuales.

“Si el gobierno quiere recaudar más impuestos debe incentivar a los ciudadanos a través de los beneficios fiscales como las deducciones de impuestos sobre el ahorro para el retiro”, expresó la académica.

Armenta mencionó que también el bajo ingreso de las personas está afectando la constante venta de los seguros de pensiones, pues el ingreso real de las personas en vez de incrementar ha disminuido en los últimos 50 años.

Criticó que las aseguradoras no manejen un lenguaje entendible y amable para los usuarios, lo que influye a que las personas no se animen o concienticen en el pago de un seguro.

“Mientras las aseguradoras no sean más flexibles con sus documentos, difícilmente un usuario va a querer comprometerse en un plan de largo plazo”, aseguró.

Al cierre del 2014, el seguro de pensiones presentó un crecimiento de 2.1%, respecto del año anterior, acumulando primas de 20,521 millones de pesos, de acuerdo con información de la Asociación Mexicana de Instituciones de Seguros (AMIS).

Bancomer y Banorte acaparan gran parte del mercado de seguro de pensiones , al cierre del año pasado ellas dos tenían 60 % del total

por Asesores Patrimoniales | Feb 23, 2015 | Afore, Blog de Asesores Patrimoniales, Fondos de inversión, Noticias, Pension, Seguros

El Economista

21 de Febrero

MARIANA VERGARA / COMPARAGURU

5 errores financieros que debes evitar

Para gozar de estabilidad económica hay que planear bien las finanzas y ser constante. Es importante identificar gastos innecesarios y evitar errores. Verás que tu sueldo puede rendir más de lo que crees.

Ya sea que continuamente te veas en aprietos económicos o que te consideres una persona económicamente estable, es probable que cometas algunos errores en la administración de tus finanzas. Estos pueden hacerte sentir que tu sueldo se “evapora”, pero sabemos que no es así. Sólo hay que evitar ciertos hábitos o reestructurar nuestra forma de administrarnos para lograr prosperidad económica todo el año.

El primer paso del cambio es la aceptación. No importa cuáles sean tus ingresos o las deudas que tengas, sé consciente de lo que tienes y lo que debes exactamente. Básate sólo en eso, no en estimados ni en lo que pienses que tendrás en un futuro.

Éstos son algunos errores a evitar para mejorar nuestras finanzas personales:

1. Hacer uso excesivo de los pagos a meses.

Esta cómoda forma de pago nos puede ayudar a comprar cosas que pagando de contado nos resultaría casi imposible adquirir y es también una herramienta para administrar tu economía. Pero es importante pensar muy bien cuándo vale la pena y cuándo es mejor hacer un esfuerzo por pagar de contado o en menos tiempo. Muchas veces se nos da la opción de pagar hasta en 36 meses y pensando solamente en las pequeñas cantidades que se nos restarán mes a mes, aceptamos.

¡Pero piensa que estás adquiriendo una deuda de años! Es muy común que un artículo adquirido hace dos años ya no sirva o se vea viejo y nosotros todavía no acabamos de pagarlo. Además recuerda que entre más deudas a meses tengas, más altos serán los intereses en caso de retrasarte con tus pagos.

Registra cuáles son las deudas que has adquirido a mensualidades y trata de liquidar las que sean por cantidades pequeñas y analiza si es conveniente que sigas utilizando esta modalidad de pago en tus gastos cotidianos.

2. No evaluar otras compañías de servicios para tu hogar.

Es muy probable que hayas contratado tu servicio telefónico, de internet o sistema de TV hace mucho tiempo o que tu arrendador haya contratado los servicios por ti, por lo que ahora te limites a pagar la factura mes a mes y a utilizar los servicios que te brindan. Tomarte una hora para evaluar qué ofrecen las otras compañías y cuáles son sus precios podría resultarte muy conveniente.

Es posible que otra compañía te ofrezca más beneficios por la misma cantidad que pagas o que los servicios que estés recibiendo, realmente no los necesites. Por ejemplo, muchas veces tenemos contratados un plan extenso de canales de paga y realmente nunca hacemos uso de estos, pero eso sí, los pagamos.

Recuerda que los planes de servicios se renuevan constantemente y puede ser que encuentres uno que se adapte mejor a tus necesidades y así recortes el presupuesto de tus gastos fijos.

3. Pensar en el ahorro como una utopía.

Si piensas en dejar el ahorro para el día que no tengas deudas y goces de prosperidad económica, ese día nunca llegará. A nadie le sobra el dinero y tal vez nunca sentiremos que tenemos el suficiente, pero eso no quiere decir que no podamos ahorrar; aunque sea un porcentaje mínimo, si te lo propones es posible y muy gratificante.

Un consejo es restarle 20% a tu sueldo y pensar en el 80% como tu sueldo real, es decir, con lo que dispones para la quincena o mes. El 20% que restaste, transfiérelo en cuanto lo recibes a una cuenta de ahorro. Si sientes que 20% es mucho, intenta empezar con 10 por ciento

Recuerda que ese dinero debe ser intocable para ti y puedes utilizarlo para algunas vacaciones, una emergencia, una remodelación a tu casa o incluso para invertirlo en algún negocio y a largo plazo, tener un ingreso extra.

4. No querer gastar en un seguro.

Pensar en un seguro como un gasto que puedes arriesgarte a no adquirir y ahorrarte ese dinero es un grave error. Hoy en día existe una gran diversidad de tipos de seguros y compañías; cada uno de ellos tiene sus ventajas. No te sugiero que adquieras un seguro para todo, pero hay unos básicos que vale la pena esforzarte por adquirir y de verdad agradecerás haberlo hecho, si un desafortunado día se presenta la ocasión.

Los seguros más recomendables son: los de auto y de gastos médicos mayores. Busca que el de auto cubra por lo menos daños a terceros, así evitarás deudas con terceros o problemas legales.

Y sí, claro que puedes vivir sin un seguro, pero desearás no hacerlo en caso de un imprevisto. Agrega estos servicios a tu lista de gastos fijos mensuales y no lo resentirás tanto.

5. No comprar por mayoreo.

Debido a que hay cosas que necesitamos comprar con corta periodicidad porque caducan, solemos aprovechar y comprar todo en el supermercado. Por ejemplo, compramos una barra de jabón y cuando se va a acabar compramos otra; es común pensar que si compraras una caja de seis jabones, te ahorrarías muy poco, entonces te da igual hacerlo de una forma u otra.

Pero aunque sea poca la diferencia en un producto, comprar por mayoreo todos los productos que se presten representará un gran ahorro a largo plazo.

Una buena idea para empezar a ponerlo en práctica es cuando recibes un dinero extra, como tu aguinaldo o un bono. Utiliza este ingreso para surtir tu despensa en una tienda mayorista para los siguientes meses. Recuerda tratar de llevar un control sobre cuánto tiempo te duran y cuánto dinero te ahorraste para evaluar si te conviene seguir comprando de esta forma.

Gozar de estabilidad económica sólo es cuestión de planear bien tus finanzas y ser constante. Es importante identificar gastos innecesarios y evitar cometer errores de este tipo. Verás que tu sueldo puede rendir más de lo que crees.

Mariana Vergara es parte del equipo de Contenido Digital de Compara Guru, firma especializada en comparación de precios.

Comentarios recientes